Quando investiamo sui mercati finanziari, ci assumiamo diversi rischi. Uno di questi consiste nelle perdite che subiamo per l’andamento dei prezzi nella direzione opposta a quella sulla quale abbiamo scommesso. In questo articolo, affronteremo un fenomeno di cui abbiamo comprovata documentazione risalente a diversi secoli fa: la bolla speculativa. Il primo caso per il quale disponiamo di prove certe riguarda la cosiddetta “bolla dei tulipani” nel diciassettesimo secolo in Olanda.

Primo caso documentato di bolla speculativa

I tulipani arrivarono in Europa nel sedicesimo secolo dall’Asia Centrale. La loro bellezza attirò particolarmente il mercato olandese, dove si tengono ancora oggi le aste per la vendita di numerosi tipi di fiori. L’alta domanda iniziò a far salire i prezzi senza sosta e si arrivò al punto di comprare non solo i tulipani, ma anche i loro bulbi, cioè tulipani non ancora coltivati. Testimonianze scritte parlano di prezzi arrivati a superare quelli degli immobili di allora. Una follia che ebbe termine nel 1637, quando la bolla speculativa esplose. I prezzi crollarono all’improvviso e coloro che erano rimasti col cerino in mano si bruciarono, perdendo tutto l’investimento.

Altri casi più recenti

Da quel momento in avanti abbiamo avuto diversi casi di bolla speculativa. Non che non esistessero probabilmente anche prima della storia dei tulipani, ma mancano documentazioni in tal senso. Un caso drammatico si ebbe nel 1929, quando a implodere furono le quotazioni azionarie a Wall Street dopo anni di crescita impetuosa e inarrestabile. Poiché il mercato azionario già allora risultava molto sviluppato negli Stati Uniti e tantissime famiglie avevano affidato i loro risparmi alla borsa americana, le conseguenze di quel crollo furono devastanti per l’economia.

Ma anche in anni più recenti abbiamo avuti nuovi casi di bolla speculativa. Una si registrò tra la fine degli anni Novanta e gli inizi del Duemila. Riguardò i titoli della cosiddetta “new economy”. E’ anche nota come “bolla dotcom”, perché oggetto dei rialzi e dei successivi crolli furono i titoli del comparto azionario legato ad internet, allora un settore nascente. Ben più drammatiche le conseguenze che pochi anni dopo si ebbero con la crisi del settore immobiliare, sempre negli Stati Uniti. Anche in quell’occasione scoppiò una bolla e nel giro di un niente si ripercosse disastrosamente sulle economie nel resto del mondo, data l’elevata interconnessione dei mercati commerciali e finanziari nell’era della globalizzazione.

Ma un’altra bolla speculativa si è alimentata anche negli ultimissimi anni ed è esplosa nel 2022 con l’aumento dei tassi di interesse sul piano globale. Essa ha riguardato il mercato obbligazionario, soprattutto in Europa per le ragioni che a breve spiegheremo. I titolari di bond con scadenze molto lunghe sono arrivati a perdere anche oltre i due terzi del capitale, a causa dell’altissima sensibilità dei prezzi alle variazioni dei rendimenti per via della “duration”.

Caratteristiche salienti

Fatto un brevissimo excursus storico dei principali casi nel mondo più noti, cerchiamo di capire nel dettaglio cos’è una bolla speculativa. La sua definizione è più facile da teorizzare che da capire all’atto pratico. Ci sono alcuni elementi fondamentali che la caratterizzano in ogni tempo e in ogni luogo. La prima consiste nel rialzo incessante delle quotazioni e senza che vi sia una qualche ragione che lo giustifichi. Il percorso sembra lineare e senza apparenti ripensamenti. Tutti vogliono comprare e nessuno esce dal mercato. Si diffonde un clima di ottimismo esasperato, frutto di una narrazione spesso sconclusionata e destituita di dati. Man mano che le valutazioni salgono, il legame con i fondamentali si allenta fino a perdersi del tutto.

Noi sappiamo che un indicatore di riferimento per capire se un titolo sia iper-comprato o iper-venduto è il rapporto prezzo/utili. Ma quando ne abbiamo parlato, abbiamo avvertito che non è così semplice capire nell’immediato se vi sia in corso una bolla speculativa. In effetti, il mercato può comprare in base ad aspettative di utili futuri crescenti, magari perché si tratta di una società attiva in un business “disruptive”. Quello che possiamo affermare con relativa certezza è, però, che quando c’è una bolla, il mercato compra senza alcuna attinenza alle previsioni sui profitti potenziali.

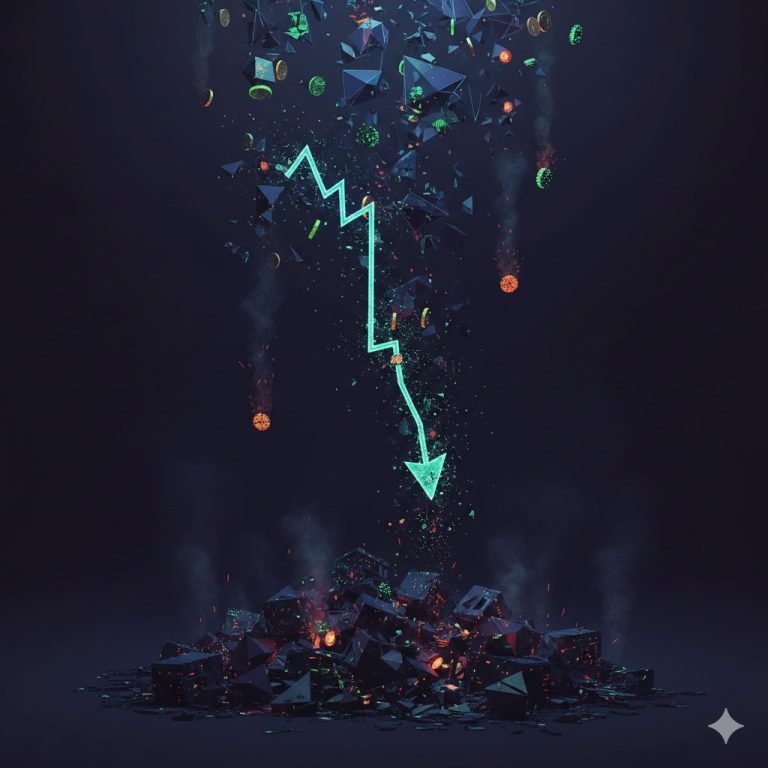

Contrariamente a quanto si possa immaginare, gli acquisti durante una bolla speculativa non sono così irrazionale come sembrano. Semmai, essi sono rischiosi. Infatti, se tutti comprano nella convinzione che i prezzi continueranno a salire per una qualsiasi ragione, è perfettamente razionale scommettere sul titolo oggetto di appetito. Il problema è che l’avidità e l’impossibilità di sapere quando sarà l’ultimo giro di giostra spingono molti investitori a tenere le posizioni aperte, confidando che i prezzi saranno in crescita ancora per un po’ di tempo. Invece, capita che quando il mercato intravede il rischio di un ripiegamento vicino, inizi a vendere e, a quel punto, tutti si precipitano a farlo e nessuno più compra. Si crea una condizione di illiquidità, che accelera il collasso dei prezzi e provoca lo scoppio della bolla con conseguenza drammatiche per i capitali.

Bolla speculativa, c’è anche lo zampino delle banche centrali

Riepilogando, queste sono le caratteristiche comuni: acquisti scatenati da un evento o anche senza alcuna ragione apparente e slegati dai fondamentali. Si diffonde un ottimismo esagerato e tutti vogliono comprare. I ragionamenti logici difettano, anzi sono generalmente malvisti. Il mercato scommette che i prezzi salgano ulteriormente fino a quando, all’improvviso, vende per paura che inizino a scendere. Provocano i primi crolli, si genera il panico, non c’è più domanda, i prezzi precipitano negli abissi e ci si lecca le ferite.

L’avidità non è l’unica motivazione alla base di una bolla speculativa. Gli ultimi casi, ad esempio, sembrano più che altro essere stati involontariamente generati dalle banche centrali. Nel tentativo di rianimare le economie, queste hanno tenuto fino a poco tempo fa i tassi a livelli storicamente molto bassi, addirittura sottozero nell’Area Euro e in Giappone. In più, a partire dalla Federal Reserve si sono imbarcate in misure di politica monetaria non ortodosse, tra cui gli acquisti massicci di bond e altri asset, oltre che prestiti a basso o sottocosto in favore delle banche e a medio-lungo termine.

L’eccesso di liquidità che ne è scaturito ha gonfiato i prezzi degli asset a dismisura. Azioni, obbligazionari, ma anche immobili sono rincarati in maniera eccessiva e senza spesso alcun legame con i fondamentali. In conseguenza di tale condizione di palese bolla speculativa, molti investitori hanno iniziato nell’ultimo decennio a rivolgersi al mercato delle crypto in cerca di un asset alternativo non manipolabile da governi e istituti. Il caso più critico è stato, come sopra anticipato, quello dei bond. Paesi come la Germania sono riusciti a emettere debito fino a 30 anni con rendimenti negativi. Un fenomeno insensato e che si spiega, almeno in parte, con la previsione del mercato che i prezzi sarebbero ulteriormente aumentati in futuro, consentendo agli obbligazionisti di guadagnare come se si trattasse di titoli azionari.